作者:位宇祥 常嘉帅 卜淑情

在美国硅谷银行引爆的金融系统震荡逐渐平息之后,商业地产(CRE)这颗埋伏已久的万亿巨雷,不断呈现出令人不安的迹象。

近期,包括美国银行、高盛、摩根士丹利、摩根大通、瑞信……,越来越多的华尔街大行都在发出类似警告。

在3月,连华尔街最大的商业地产主黑石都陷入违约风波,这批违约的CMBS(商业地产抵押贷款支持证券)以芬兰办公楼和零售组合为抵押。

4月3日,欧洲央行也发布报告,敦促监管机构加强对商业地产基金的监管,防止开放式房地产基金出现流动性错配。

欧央行表示:

“在过去10年间,投资于商业地产的投资基金的资产净值增长了两倍多,超1万亿欧元(1.1万亿美元,约7.57万亿元),这强化了基金与房地产市场的相互依存关系,对金融稳定构成了威胁。”

这不是欧洲央行发出的第一声警告,今年2月份,欧洲央行已经指出,房地产市场的脆弱性在增加,尤其是商业地产领域。(欧洲商业地产市场总体贷款价值约为1.5万亿欧元,约11.26万亿元。)

与此同时,最近两周,美国小银行贷款的支柱部门之一房地产贷款,出现了严重下跌。而一季度,CMBS销售额同比下降了约80%。

用知名电影《Margin call》(商海通牒)中股票经纪人山姆·罗吉斯的话来说,“大甩卖开始!”

商业地产,到底怎么了?

“美国商业地产就是下一个雷”

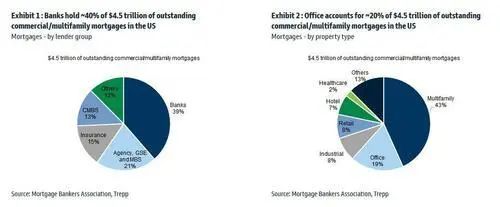

“美国商业地产就是下一个雷”根据高盛报告,美国有4.5万亿美元的未偿商业/多户抵押贷款,其中40%来自银行,约为1.7万亿美元(约11.7万亿元)。区域性银行约占美国银行贷款的65%,而根据联邦存款保险公司(FIDC)的数据,中小型银行占商业房地产贷款总额的约80%。这一结论与目前多数机构的估计基本保持一致。

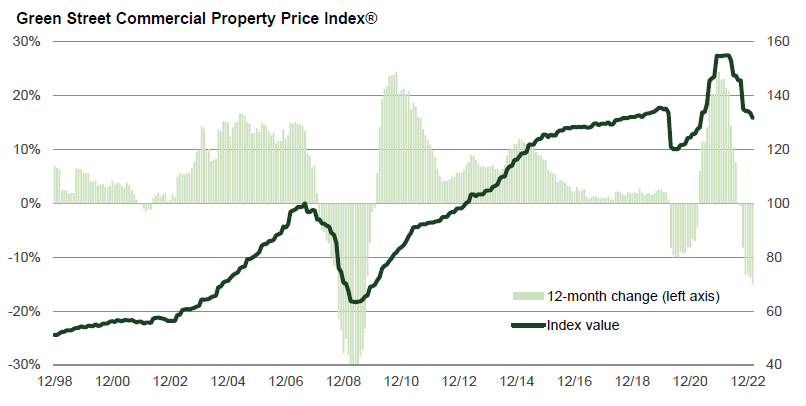

据智堡,由于美联储为应对通胀开始加息,CRE市场在2022年下半年走弱,并且疲软走势在2023年初进一步恶化。

比较大行们的研究发现,各大行的结论极其相似:

作为美国商业地产的最大债主,区域性银行的危机正蔓延到CRE市场,CMBS息差飙升,CMBS拖欠率已开始上升,而当前最脆弱的一环办公室地产可能会最先被引爆。

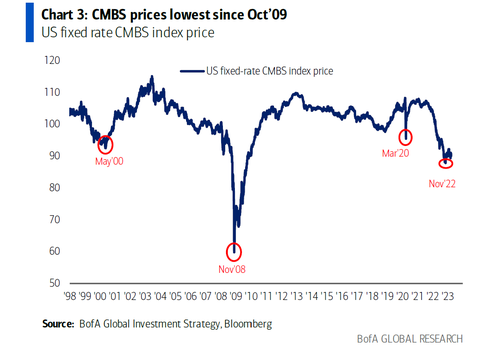

美银首席投资官Michael Hartnett强调,CMBS息差升至2020年5月以来最高,CMBS价格降至自2009年10月以来最低水平。办公室入住率仍低于50%,美国地区性银行占所有CRE贷款的68%。

Hartnett还提到,随着CRE贷款的贷款标准进一步收紧,CRE被广泛视为下一个迟早会崩溃的领域。

受本轮银行危机重创的瑞信也认为,危机可能会从银行业传导至商业地产,到时候的场面将相当难看。“我们看到越来越多的消息称,由于贷款余额超过了地产的价值,写字楼房东交还了钥匙。”

摩根大通资产管理公司首席执行官George Gatch警告:在美联储大幅收紧货币政策后,商业地产成为全球市场的关键风险之一,我们在固定收益和采用负债驱动投资策略的英国养老基金大幅重新定价中看到了这一点。

大考在即,未来五年17万亿贷款到期

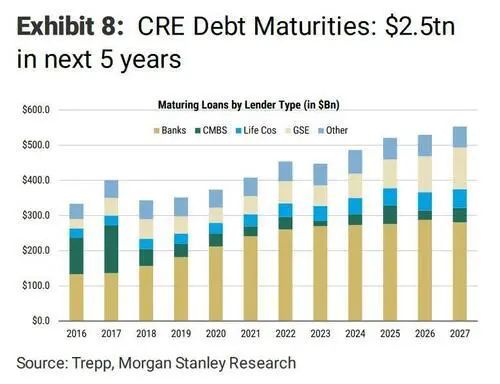

大考在即,未来五年17万亿贷款到期明晟(MSCI)Real Assets部门的研报显示,美国商业房地产在2023年将有4000亿美元债务到期,2024年另有近5000亿美元贷款到期,未来五年内共有总计2.5万亿美元(约17.2万亿元)的债务到期。

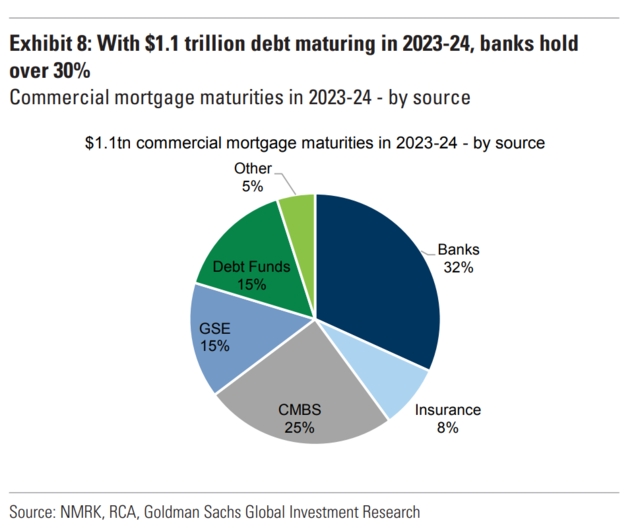

高盛的数据与此类似:在2023-2024年,将有约1.1万亿美元的债务到期,其中32%由银行持有,25%由CMBS持有。

商业地产借款人要解决得不仅仅是还款问题,还有一个更严重的问题:即最大债主小银行自身难保,债务到期后还有谁愿意继续把钱借给他们?

而从上文所属风险敞口的比例来看,商业地产领域的债务违约一旦集中爆发,首先要倒霉的就是这些小银行,近期这些地区银行的动荡又加剧了商业房地产债务的压力。

一方面,放贷机构可能在地区银行倒闭危机之后收缩贷款规模。同时,加息环境中更高的借贷成本和下跌的房产价值,增加了商业物业持有人的现有房贷再融资(refinance)难度。

这就构成了一个恶性循环,即伴随美国银行业危机蔓延,规模较小的银行可能进一步回撤商业地产贷款规模,私人债务基金可能参与进来填补空白,但他们要求的融资成本会更高,且不太可能达到所需的规模,造成信贷紧缩的局面。

再结合后疫情时代新的商业与远程办公模式,这反过来会增加商业地产违约风险,甚至威胁到整个小银行部门的偿付能力,有可能对小型银行造成毁灭性打击。

明晟的研报显示,鉴于较高的利率和不确定的前景,2月份美国商业地产交易量同比下降51%至269亿美元,即规模惨遭腰斩。

这一切还是发生在3月美国地区银行流动性危机导致暂停新发贷款活动之前。

“大甩卖开始”

“大甩卖开始”高盛汇总了近期有关房地产违约的报道,结果显示,即便是像黑石这样的巨头在再融资方面也遇到了困难,CRE市场面临的困境可见一斑。

利率上升和对违约的担忧已经对CMBS交易形成冲击。根据媒体计算,今年第一季度,在没有政府支持的情况下,这些证券的销售额同比下降了约80%。

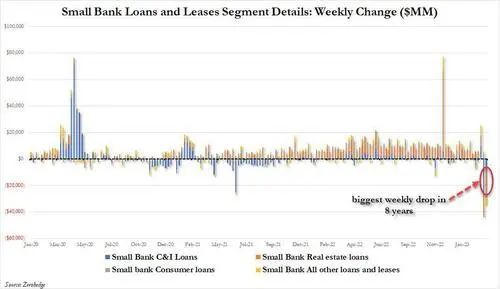

数据显示,最近一周小银行贷款中跌幅最大的是房地产贷款,高达187亿美元,而前一周已经跌了192亿美元。

从3月下半月来看,房地产贷款总计暴跌378亿美元,太吓人了!

这一数字之所以吓人,是因为它是自2007年3月新世纪金融(New Century Financial)倒闭以来的最大两周下跌规模。

熟悉08年全球金融危机的人应该不会忘记,新世纪金融是当时美国的第二大次贷银行。

新世纪金融的倒闭不仅是美国次贷危机的导火索,也揭开了美国金融危机乃至全球金融危机的序幕:一年内华尔街大行贝尔斯登陷入危机,雷曼兄弟破产。

引发金融危机的可能性有多大?

引发金融危机的可能性有多大?商业地产的局部危机,是否会演变为波及全球的金融风暴?

大多数市场分析认为,如今的商业地产危机依然可控。这主要是因为全球金融体系在2008年后,已经吸取了教训。

根据Bayes商学院的研究,今天商业地产领域的贷款-建筑价值比很少超过60%,这意味着未偿债务最终超过房产价值的可能性很低。而在2008年之前,这一比例通常高达80%-100%。

研究发现,德国的贷款机构更为宽松,优质资产的最高贷款利率为80%。在英国,咨询公司Capital Economics表示,五分之四的贷款低于60%的贷款价值比率——而且英国银行对商业地产的总体风险敞口只有金融危机前的一半。

此外,欧洲方面,银行对商业地产风险敞口的控制也更好。

根据高盛的数据,商业地产平均占欧洲银行贷款的9%,占不良贷款的15%,显著低于美国银行。

1、本文只代表作者个人观点,不代表星火智库立场,仅供大家学习参考; 2、如若转载,请注明出处:https://www.xinghuozhiku.com/314828.html